Questo è un quesito che si pongono tutti coloro che iniziano ad avere molte rate da pagare o, peggio, grossi debiti. Inizialmente, se riesci a saldare tutto, la preoccupazione resta lontana. Ma, nel momento in cui non hai più la possibilità di pagare, la domanda principale diventa: “Come faccio a saldare questi debiti?”

Tuttavia, devi sapere che non sei l’unico a chiedertelo. Eh sì, perché sono davvero tante le persone che si ritrovano a vivere tale situazione.

Dunque, la domanda è: “Esiste davvero un modo per non pagare i debiti senza rischiare?”

In realtà, una soluzione esiste, ed è più semplice di quanto si possa pensare. Purtroppo, però, noto che molte persone spesso cercano risposte intricate invece di abbracciare metodi più diretti e semplici.

Sebbene sia sempre stato del parere che i debiti vanno onorati, oggi voglio guidarti su come affrontare tale questione in modo legale, consentendoti di tornare a condurre una vita tranquilla.

Vedi, fino al momento in cui riesci a pagare, tutto sembra andare bene. Il dilemma sorge quando ogni rata richiede uno sforzo maggiore per essere saldata.

Tu, dal tuo canto, fai tutto il possibile per essere al passo con i pagamenti. Al contempo, però, ti metti alla ricerca di alternative per trovare i fondi necessari. Ma, spesso, le “soluzioni” scelte possono aggravare ulteriormente la situazione.

Cosa NON fare se hai debiti e non sai come pagarli

Ecco alcune “tattiche” da evitare:

❌ Utilizzare una carta di credito revolving per pagare la rata di un prestito

❌ Utilizzare il fido di conto per saldare le rate

❌ Cercare di ottenere un altro prestito solo per pagare le rate

Quindi, cosa fare quando le finanze sono limitate? Se la possibile soluzione crea più problemi di quanti non ne risolva, allora non è la soluzione giusta.

Rifletti attentamente prima di prendere decisioni affrettate. Dentro di te senti una voce che ti sussurra: “Sarò di sicuro nei guai se non pago in tempo…”

Conosco bene le conseguenze di un mancato pagamento. I creditori cominciano a chiamarti.

All’inizio sembrano comprensivi: “Scusi, sembra che ci sia stato un problema con l’ultimo pagamento. Può verificare e risolvere?”

Apprezzi questo piccolo rinvio, e magari riesci a pagare poco dopo.

Ma questa è solo l’anticamera di una situazione che potrebbe presto peggiorare. Il ciclo può continuare per alcuni mesi, ma con il tempo diventa sempre più pesante e stressante.

Anche le telefonate diventano meno cordiali, e alcune possono avere un tono implicitamente minaccioso, specialmente quando menzionano garanti come tua madre.

Questi messaggi ti creano ansia e confusione, portandoti a cercare soluzioni affrettate, come ad esempio richiedere ulteriori prestiti. Ma devi fermarti e riconoscere che queste non sono vere soluzioni.

L’ideale sarebbe gestire i debiti senza ulteriori rischi.

Essenzialmente, se ti trovi in questa situazione, sei sovraindebitato, cioè incapace di gestire i tuoi debiti in modo regolare e puntuale.

Essere sovraindebitati: cosa vuol dire nello specifico?

In termini semplici, quando le tue entrate non bastano a coprire tutte le rate e ti ritrovi a dover decidere tra saldare i creditori o garantire il cibo ai tuoi bambini.

Ti rendi conto della gravità della situazione quando devi costantemente negare ai tuoi figli ciò che per i loro amichetti è abituale e fondamentale.

Anche una semplice attività quotidiana, come ad esempio fare la spesa, cambia completamente. Andare al supermercato diventa un’esperienza carica di tensione. Quella che una volta era un’attività di routine, in cui i bambini potevano scegliere liberamente snack e dolcetti, diventa un gioco di equilibri tra ciò che è essenziale e ciò che può essere sacrificato.

La sensazione di non poter provvedere adeguatamente ai propri figli può erodere la tua autostima.

La causa di tutto ciò? La stagnazione dei redditi in un mondo in cui i prezzi continuano ad aumentare. Gli stipendi rimangono stazionari, mentre il costo della vita cresce. Questo divario economico ti fa sentire intrappolato, senza via d’uscita.

Quello che un tempo era sostenibile, ora sembra un lusso.

E il tuo impegno quotidiano? Sembrerà che ogni tua energia sia destinata a soddisfare le richieste degli istituti di credito.

La domanda che ti tormenta diventa: “Per chi sto lavorando? Per me e la mia famiglia o per loro?”

L’incubo della perdita della tua casa diventa sempre più reale.

Molte persone, trovandosi in questa situazione, si pongono una domanda cruciale: “ È possibile non pagare i debiti? Esploriamo insieme le opzioni disponibili e le loro possibili conseguenze.

Come uscire dai debiti senza versare soldi ai creditori?

Esistono approcci sia corretti e rispettosi della legge per gestire i debiti, sia metodi illeciti che possono sfociare in reati.

È essenziale essere informati per evitare di danneggiare ulteriormente i creditori, infrangere la legge e mettersi in situazioni ancor più complesse.

Ecco le due opzioni legali e corrette da considerare.

1. Rifiutare l’eredità

Come si fa a evitare di pagare debiti ereditati?

Una delle domande più intricate che spesso ci viene presentata riguarda proprio il terreno intricato dell’ereditarietà.

Molte persone, con le migliori intenzioni, finiscono per trovarsi in situazioni spiacevoli a causa di obblighi finanziari che non sapevano di aver ereditato. Quando si è di fronte a tali circostanze, sembra come se un macigno cadesse all’improvviso, ribaltando tutte le previsioni e le aspettative.

In tema di debiti ereditari, è fondamentale comprendere che non sempre si ha la possibilità di conoscerli prima di accettare un’eredità.

Può trattarsi di debiti con l’Agenzia delle Entrate– Riscossione, con istituti bancari o altri enti.

La minaccia emerge quando, dopo aver preso in consegna l’eredità e aver completato le pratiche di successione, ti trovi improvvisamente con un avviso di pagamento. E una volta che l’eredità è stata accettata, non è possibile tornare indietro.

Significa che tu e gli altri eredi diventerete responsabili anche di questi debiti, che potrebbero includere interessi accumulati e tasse arretrate.

Potrai avere pignoramenti sul conto corrente, sulla prima casa e sullo stipendio.

L’unico modo per prevenire tali sorprese è fare una valutazione anticipata, ricostruendo il quadro finanziario prima di decidere se accettare o rifiutare un’eredità. Una volta accettata, si eredita tutto, incluso ogni debito in sospeso.

Quando ci troviamo davanti a persone che affrontano questa problematica, spesso la situazione si è già aggravata: i creditori hanno già iniziato le loro azioni legali.

L’importante è valutare come questi debiti possano aver aggravato la situazione finanziaria dell’erede, magari portandolo a una condizione di sovraindebitamento.

Quando ci approcciamo ai casi di clienti che si trovano davanti a simili complicazioni, purtroppo spesso la situazione è già degenerata. Ci si ritrova con creditori che hanno già avviato le loro azioni, con la ricezione di decreti ingiuntivi e, nei casi più gravi, con pignoramenti in corso.

La priorità diventa quindi capire se l’aggravamento dei debiti ha condotto la persona verso una situazione di sovraindebitamento.

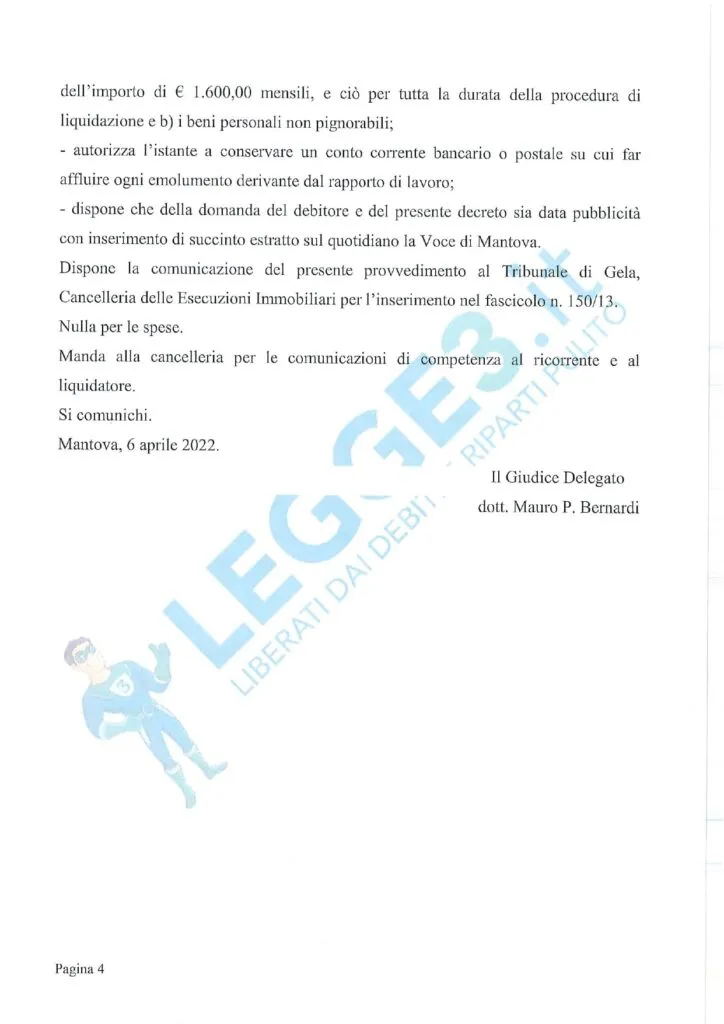

Un esempio emblematico è stato quello di Franco, proveniente da Mantova.

Recentemente, il giudice ha pronunciato una sentenza che ha azzerato un gravoso debito di 115.000 euro, che stava schiacciando Franco e i suoi familiari.

Nell’accettare l’eredità del padre, Franco non immaginava di doversi far carico anche dei debiti accumulati dai suoi genitori. Così, pur ereditando beni immobiliari di scarsissimo valore, si è ritrovato a confrontarsi con creditori insistenti e intransigenti.

La svolta è avvenuta quando ha deciso di rivolgersi a noi. Con la nostra assistenza, è stata avviata una procedura secondo la Legge 3 del 2012, con l’obiettivo di risolvere la sua posizione debitoria.

Il risultato è stato positivo.

Infatti, il 6 aprile 2022, è stata emessa una sentenza favorevole che ha previsto una soluzione equa: Franco avrebbe messo a disposizione le sue “proprietà” di valore molto basso e versato 300€ mensili per i successivi 4 anni.

2. Prescrizione

Una soluzione che si può prendere in considerazione quando si cerca di evitare di pagare i debiti è la prescrizione. In termini semplici, essa indica che un debito non è più esigibile perché scaduto.

La normativa vigente stabilisce che un debito non può rimanere tale a vita se il creditore non agisce tempestivamente per esercitare i suoi diritti. Pertanto, questo debito viene considerato prescritto, ovvero non più esigibile.

Data la complessità del concetto, ho ritenuto opportuno approfondire l’argomento con un paragrafo dedicato all’interno di questo articolo. Proseguendo nella lettura, ti fornirò dettagli esaustivi. Come potrai notare, le alternative legali per evitare il pagamento dei debiti non sono numerose.

Tuttavia, devi sapere che ci sono anche moltissime “soluzioni” illecite o addirittura illegali per sfuggire ai debiti.

Mi sento in dovere di affrontare queste opzioni per metterti in guardia. Ti consiglio di agire con prudenza e di allontanarti da chi ti suggerisce tali metodi. Spesso di tratta di individui poco scrupolosi che possono rivelarsi dei veri e propri truffatori.

Esaminiamole insieme.

Sfuggire ai pagamenti e fare finta di nulla

Ogni tanto, durante le mie consulenze, mi imbatto in persone che sono state messe in gravi difficoltà economiche seguendo il consiglio di amici, parenti o, in casi estremi, persino di un avvocato.

“Non ti preoccupare, non pagare. Che cosa potranno mai farti?”

Devo dire che, tra i suggerimenti imprudenti che mi sono stati riferiti, questo è sicuramente il peggiore. Spesso è accompagnato da giustificazioni che cercano di sembrare logiche: “Se non paghi, non possono toccarti. Non ti possono nemmeno prendere la casa, visto che è l’unica che possiedi e hai dei figli minori”.

Desidero sottolineare che chiunque ti fornisca tale consiglio mostra una chiara mancanza di competenza.

Se si tratta di un professionista del diritto, va oltre la semplice incompetenza, arrivando a comportamenti discutibili. Non esiste alcuna disposizione legale che salvaguardi l’abitazione principale dai debiti contratti con banche o entità finanziarie. Se fosse altrimenti, nessuna banca erogherebbe prestiti senza ottenere garanzie sull’immobile.

È fondamentale comprendere che un creditore ha pieno diritto di prendere qualsiasi bene di proprietà del debitore per recuperare quanto gli è dovuto. Pertanto, se possiedi solo la tua abitazione principale, i creditori potrebbero prendere di mira quella stessa casa, indipendentemente dall’importo del debito.

Ho assistito a casi di pignoramento di immobili per somme minime.

Non alimentare false speranze pensando che la tua casa non andrà all’asta solo perché hai bambini o un familiare con necessità mediche particolari. Il creditore agirà e, prima che tu possa realizzare la gravità della situazione, la tua abitazione potrebbe essere occupata da estranei.

Adottare tale approccio, come puoi vedere, è pericoloso.

Anche se potresti pensare di non avere nulla da perdere ora, potrebbe diventare un macigno nel futuro, impedendoti di avere qualsiasi bene di valore.

Ma approfondiremo questo aspetto più avanti.

Rinunciare al lavoro

Ti è mai capitato di sentire qualcuno che suggerisce di smettere di lavorare per sottrarsi al pagamento dei debiti? Se mi avessero dato un euro ogni volta che ho sentito questa frase, probabilmente avrei già un piccolo tesoro.

Ammettiamolo, l’idea che qualcuno rinunci volontariamente al proprio stipendio per evitare un possibile pignoramento è semplicemente assurda. Incredibilmente, però, esistono persone che promuovono questa “strategia” come una soluzione valida.

Ma come può essere sensato rinunciare a una fonte di reddito stabile per non ricevere una riduzione dello stipendio? Alcuni cercano di giustificarsi sostenendo che, pur smettendo di lavorare “ufficialmente”, continueranno a guadagnare operando sotto banco.

Ma onestamente, il lavoro in nero non solo non è una soluzione, ma rappresenta una vera e propria grana. È, infatti, illegale!

Lasciando le riflessioni più ampie sulle implicazioni economiche e socioculturali, i pericoli del lavoro nero sono chiaramente visibili:

- Manca una copertura contributiva che garantisca una pensione futura

- Si è privati di ogni tipo di assicurazione in caso di infortuni sul lavoro

- Non si può fare affidamento su protezioni sindacali

- C’è sempre il rischio di non ricevere la paga pattuita, non essendoci un contratto formale

- E, in caso di ispezione, sia il lavoratore che il datore di lavoro si espongono a sanzioni severe, che possono includere multe e la sospensione dell’attività

In conclusione, non solo il lavoro in nero non risolve il problema dei debiti, ma può anche aggravarlo. Non è mai una soluzione sensata, ma piuttosto un approccio miope che potrebbe creare complicazioni ancora maggiori nel lungo termine.

Trasferire la proprietà immobiliare

In seguito alla preoccupazione di un possibile pignoramento, molti sostengono di adottare una tattica apparentemente “intelligente”:

“Perché non trasferire la proprietà della tua casa ai tuoi figli? Così i creditori non potranno metterci le mani”.

Questo è un problema molto grave che incontro frequentemente e, spesso, deriva da consigli errati dati da presunti “guru” del debito o da consulenti poco preparati e privi di dignità morale. Si tratta di un’azione che, in molti casi, viene eseguita poco prima di un imminente pignoramento.

Nel contesto giuridico italiano, intraprendere una mossa del genere è conosciuto come “atto in frode ai creditori”.

Ciò significa che la donazione o il trasferimento può essere contestato e annullato dai creditori, in quanto si riconosce come un tentativo palese di sottrarre beni dal proprio patrimonio per evitare il pagamento del debito.

Il tentativo di aggirare la situazione attraverso stratagemmi o trucchetti legali non fa altro che complicare ulteriormente la situazione. Inoltre, mette a rischio la possibilità di sfruttare una soluzione legittima offerta: la Legge 3 del 2012.

In sintesi, trasferire la proprietà di una casa ai propri discendenti nella speranza di proteggerla, si traduce in uno sforzo vano, poiché i creditori possono facilmente invalidare tale atto.

Accumulare debiti sapendo di non poterli saldare

Mentre alcune delle tattiche menzionate in precedenza potrebbero trovarsi in una zona grigia dal punto di vista legale, contrarre un debito sapendo fin dall’inizio di non volerlo ripagare è inequivocabilmente un reato penale.

È una credenza comune che in Italia non si possa essere imprigionati per debiti. Sebbene ciò sia generalmente vero, ci sono alcune eccezioni che vanno considerate.

Ecco una di queste eccezioni: prendere un prestito deliberatamente sapendo di non poterlo ripagare è considerato come “insolvenza fraudolenta”. In altre parole, si tratta di occultare deliberatamente la propria incapacità di ripagare un debito appena contratto.

Per metterla in modo più semplice: se ti rechi presso un istituto finanziario per ottenere un prestito, ben consapevole della tua incapacità di restituirlo, stai commettendo il reato di insolvenza fraudolenta.

Le conseguenze? Questo atto può portare a una condanna penale che prevede una pena detentiva fino a due anni e una sanzione pecuniaria di 516 euro.

Dunque, se hai in mente di assumerti un debito mascherando la realtà e ingannando il creditore sulla tua capacità di rimborsarlo, sii consapevole: le conseguenze possono essere gravi.

Rischi fino a 2 anni di galera!

Essere nullatenenti e diventare “invisibili”

Internet è pieno di notizie che parlano di questa “soluzione”. Pensa che c’è chi addirittura ha pubblicato un libro in cui spiega come eludere i creditori dichiarandosi “invisibili”.

Questa procedura può variare dal semplice illecito fino a comportamenti penalmente perseguibili. È incredibile la varietà di modi con cui alcune persone cercano di aggirare il sistema.

Riceviamo spesso domande come: “Non possiedo nulla e non riesco a coprire i miei debiti… i miei creditori possono fare qualcosa oppure sono al sicuro?”

Ora, potresti pensare che tale domanda sia ovvia o irrilevante, magari perché ritieni che il nullatenente sia automaticamente protetto. Ma la verità è ben diversa. Un antico proverbio napoletano suggerisce che la vera ricchezza sta nell’essere privi di beni materiali. E il problema è che molti ci credono!

Ma, sebbene chi cerchi di riscuotere un debito da chi non ha nulla spesso torni a mani vuote, molte persone che si ritengono nullatenenti sono, in realtà, proprietarie di qualcosa.

Basandomi sull’esperienza accumulata in questi anni, posso dirti che, spesso, le persone pensano di essere protette dai creditori per il semplice fatto che non possiedono una casa di proprietà.

Ma, successivamente, in consulenza scoprono di avere una piccola parte di una proprietà ereditata o di un pezzo di terra che non avevano preso in considerazione. E quando gli diciamo che anche quella piccola quota di immobile può essere pignorata e messa all’asta, capiscono di essere nei guai.

Vedi, molte persone hanno una percezione distorta di cosa significhi effettivamente essere nullatenenti. È raro oggi trovare qualcuno che non possieda letteralmente niente – nemmeno un vecchio veicolo.

La vera misura delle tue proprietà emerge quando si analizzano i registri ufficiali, come il catasto, il PRA o l’INPS.

Se percepisci un reddito, anche minimo, o possiedi anche solo una piccola parte di una proprietà o di un vecchio veicolo, non sei affatto nullatenente.

Prima di sentirti al sicuro, è fondamentale che esamini attentamente la tua situazione con l’aiuto di un professionista.

Alla fine di questo articolo, troverai un modulo da compilare per richiedere un appuntamento con uno specialista di Legge3.it. In alternativa, puoi chiamare subito il numero verde 800 66 25 18

I tuoi creditori hanno sempre il diritto di recuperare ciò che gli devi: questo è un dato di fatto. Se hai debiti, prima o poi ti sarà richiesto di saldarli.

Se possiedi qualcosa, anche di poco valore, sei un obiettivo per i creditori.

Se sei realmente senza beni e sommerso dai debiti, non c’è motivo di vivere nell’ombra. La Legge 3 del 2012 offre una soluzione a chi è incapiente e vuole liberarsi dai debiti e ripartire pulito.

Prescrizione dei debiti: ecco quando scatta

Come anticipato, analizziamo ora la tematica della prescrizione dei debiti. In termini semplici, nel momento in cui un debito giunge a scadenza e non può più essere esigito dal creditore, scatta la prescrizione.

Si tratta di un principio fondamentale nel nostro ordinamento perché serve a garantire che un debito non resti pendente indefinitamente. Ma occhio: il fatto che un debito possa andare in prescrizione non significa che ciò avvenga automaticamente.

Infatti, i casi in cui ciò succede sono piuttosto rari. Andiamo con ordine.

Il periodo di prescrizione inizia dall’ultimo momento in cui il creditore ha intrapreso un’azione per riscuotere il suo credito. Quindi, se un creditore resta inattivo per un lungo periodo, rischia di vedere prescritto il suo diritto al recupero del debito.

Ecco un esempio per chiarire.

Immagina di avere un debito con una finanziaria e, siccome sono passati molti anni, credi sia stato prescritto. Un giorno, però, ti contatta un’agenzia di recupero crediti che ti chiede di saldare l’importo dovuto. Potresti pensare che si siano sbagliati e che non devi pagare nulla.

Ecco i possibili scenari:

- Il prestito risale a meno di 10 anni fa: in questo caso, purtroppo, devi pagare

- Il prestito ha più di 10 anni, ma il creditore ti ha regolarmente informato della pendenza: anche qui, dovrai pagare. Infatti, ogni comunicazione ufficiale fa ripartire il conteggio della prescrizione

- Il prestito ha oltre 10 anni e il creditore ti contatta solo ora: in questo caso il debito è prescritto

Ma ricorda: la prescrizione non avviene automaticamente e ci sono precise regole da seguire (ne parleremo tra poco).

Ora voglio mostrarti quali sono i termini di prescrizione per i diversi tipi di debito:

- 10 anni: prestiti con finanziarie e banche

- 5 anni: affitti, dichiarazione dei redditi, dichiarazione IVA, spese condominiali e multe

- 3 anni: bollo auto e parcelle dei professionisti

- 2 anni: bollette di luce, acqua, telefono e gas

- 1 anno: rate premi assicurativi, rette scolastiche, abbonamenti a piscine e palestre e compensi degli ufficiali giudiziari

- 6 mesi: compensi degli albergatori per vitto e alloggio

Sebbene ti abbia fornito un elenco dei termini di prescrizione per vari debiti, è importante che non ti faccia un’idea troppo semplicistica del concetto.

Infatti, come menzionato in precedenza, non basta che trascorra il tempo indicato perché un debito vada automaticamente in prescrizione. Al contrario, è necessario che il creditore non richieda il suo credito per il periodo previsto.

Mi capita frequentemente di incontrare persone in consulenza che ritengono di non avere più debiti pendenti poiché sono trascorsi molti anni senza che il creditore li abbia contattati.

Spesso sento frasi come: “È passato tanto tempo, sicuramente hanno cancellato il mio debito”.

Tuttavia, quando vengono effettuate delle verifiche, ad esempio in Banca d’Italia o presso la CRIF, ci si rende conto che il debito è ancora presente. Se sei sorpreso, è comprensibile.

Potresti pensare: “Ma come, sono passati 12 anni e non ho mai ricevuto notizie!”.

La verità è che anche se il creditore sembra aver “messo da parte” il tuo debito, potrebbe ancora averne traccia attraverso documenti come raccomandate o altri tipi di comunicazioni.

Il conteggio dei 10 anni, o del periodo previsto di prescrizione, inizia infatti dall’ultima volta che il creditore ha esercitato il suo diritto.

Le banche e le finanziarie, in particolare, sono molto astute in questo. Potrebbero “dormire” sul debito per quasi l’intero periodo di prescrizione, ma basterebbe una semplice comunicazione inviata poco prima della scadenza per far ripartire il conteggio da zero.

Ecco perché è fondamentale essere certi che, nel periodo previsto, il creditore non ti abbia mai contattato.

Se sei sicuro che il creditore non ti ha cercato entro il periodo di prescrizione, puoi rivolgerti al giudice e richiedere la dichiarazione di prescrizione del debito.

Questo non avviene automaticamente. Se un creditore, come una banca, una finanziaria o l’Agenzia delle Entrate- Riscossione, ti richiede il pagamento dopo il tempo previsto, l’onere di dimostrare la prescrizione ricade su di te.

Dovrai essere tu, quindi, a chiedere al giudice di annullare la loro richiesta perché il debito è scaduto.

Questo porta a una conclusione importante: è estremamente raro ricevere un decreto ingiuntivo per un debito che non devi pagare. Banche, finanziarie e l’Agenzia delle Entrate-Riscossione conoscono molto bene le leggi e gli accorgimenti legati alla prescrizione, e raramente commettono errori in questo campo.

Il mito delle raccomandate non ritirate e il pericolo dei debiti che crescono: ecco il vero problema

Un’idea diffusa tra molte persone è quella di evitare di ritirare le raccomandate, per sfuggire a eventuali solleciti di pagamento o altre comunicazioni legate ai debiti.

Questo comportamento è spesso il risultato di consigli sbagliati, o di una semplice mancanza di comprensione su come funziona il sistema di notifica.

In Italia, come in molti altri Paesi, se non ritiri una raccomandata, questa non viene considerata “non ricevuta”. Dopo un certo numero di giorni in cui rimane in giacenza presso l’ufficio postale, la legge considera che tu l’abbia ricevuta, a prescindere dal fatto che l’abbia effettivamente ritirata o meno.

Pertanto, ignorare le raccomandate non è una soluzione.

Se ti trovi di fronte a solleciti di pagamento o, peggio, a un decreto ingiuntivo per un debito che pensavi fosse caduto in prescrizione, non aver ritirato le raccomandate potrebbe complicare la situazione. L’importante è controllare attentamente le date e verificare la situazione effettiva.

Un altro aspetto cruciale da considerare è la natura crescente dei debiti. Un debito non pagato lievita.

Interessi, sanzioni e altre spese possono far aumentare rapidamente l’importo iniziale, trasformando un piccolo debito in una somma considerevole in un periodo relativamente breve. Pertanto, ignorare un debito non fa che peggiorare la situazione.

Ricorda:

- I debiti tendono ad aumentare nel tempo a causa di interessi e sanzioni

- Nessun creditore si dimenticherà mai di te

Se noti un “periodo di silenzio” da parte del creditore, non considerarlo come un segno positivo. Potrebbe semplicemente attendere che il tuo debito cresca, rendendo la sua riscossione ancora più vantaggiosa.

Il sistema può sembrare ingiusto e punitivo, e in molti casi lo è. Tuttavia, è importante conoscere le regole del gioco e agire di conseguenza.

Se ti trovi in una situazione disperata, dove il peso dei debiti è insostenibile e non vedi una via d’uscita, c’è una soluzione prevista dalla legge italiana: la legge 3/2012, spesso chiamata “legge salva suicidi“.

Questa legge ti offre la possibilità di eliminare i tuoi debiti in modo definitivo, anche se non sei in grado di pagarli per intero. Questo può rappresentare una salvezza per chi è davvero sommerso dai debiti e cerca un nuovo inizio.

Come “sfuggire” ai creditori quando non si riescono più a pagare i debiti?

Se ben ricordi, questo articolo partiva da una domanda chiave. E cioè: Esiste un modo sicuro per evitare di pagare i debiti?

Bene, la risposta è sì, ma bisogna stare attenti alle false promesse e alle vie d’uscita illusorie.

Anche se esistono soluzioni legittime, l’ingegno dell’uomo, unito all’opportunismo di certi soggetti nel settore, crea spesso proposte ingannevoli che non portano a veri benefici.

Ogni debito deve essere onorato, questo è un principio base.

La capacità di ottenere finanziamenti e mutui dipende dalla fiducia e dalla garanzia di restituzione del denaro. Ignorare questa responsabilità non è solo immorale, ma rischioso.

Ciò detto, esistono alcune persone che attraversano momenti di grave crisi economica dovuti a circostanze impreviste, come ad esempio la perdita del lavoro, e non possono permettersi di pagare le rate.

In questo caso, in Italia, esiste la Legge 3 del 2012, la quale consente di poter cancellare i debiti che non si possono pagare.

Ma come funziona nello specifico?

Partendo dal presupposto che ogni debito deve essere saldato, bisogna tenere in considerazione che ci sono circostanze che impediscono alle persone di pagare:

- Grave malattia improvvisa

- Grave incidente

- Imprevisti con importanti conseguenze economiche

- Perdita del lavoro

Tali circostanze, tra le altre, possono devastare l’economia di una famiglia.

Gli eventi recenti, come la recessione dovuta alla pandemia e le tensioni internazionali come il conflitto in Ucraina, hanno ulteriormente esacerbato la situazione finanziaria di molti.

Ci sono individui che, fino a poco tempo fa, riuscivano a gestire le loro finanze e onorare i loro impegni mensili, ma che ora faticano ad affrontare anche una singola rata. Di fronte a queste sfide, si potrebbe essere tentati di seguire soluzioni rapide e rischiose, proposte da figure non sempre affidabili.

Alcuni suggeriscono soluzioni estreme come trasferire la proprietà della casa ai propri figli, evitare di lavorare per sfuggire ai pignoramenti, o cercare di “scomparire” dai radar finanziari. Ma seguire questi percorsi può portare a conseguenze ancora peggiori.

Esistono persino soggetti che, purtroppo, lucrano su queste disperate situazioni, offrendo consulenze ingannevoli a prezzi esorbitanti. Infatti, come visto in precedenza, queste “soluzioni” spesso si rivelano controproducenti.

Regalare una proprietà non protegge necessariamente da eventuali azioni legali dei creditori, e chi decide di ritirarsi dal mondo del lavoro si ritrova comunque sommerso dai debiti, senza la possibilità di accumulare ulteriori risorse.

Legge 3 del 2012: la soluzione legale per affrontare i debiti insostenibili

Quando ti trovi nella situazione in cui non puoi più pagare le rate o i tuoi debiti sono davvero troppi, la soluzione non è fuggire o cercare di evitare le tue responsabilità. Gli enti creditizi ti rintracceranno in ogni caso.

L’importante è essere informati e, riconoscendo che non sei più in grado di gestire il tuo debito, è fondamentale agire nell’interesse tuo e della tua famiglia.

La buona notizia è che, in situazioni di sovraindebitamento, esiste un percorso legale che permette di affrontare e potenzialmente cancellare il debito, mettendo a disposizione il proprio patrimonio: la Legge 3 del 2012.

Vedi, se i tuoi debiti sono così onerosi che, anche vendendo tutto ciò che possiedi non riusciresti a coprirli, rimarresti perennemente sotto la minaccia dei tuoi creditori, senza speranza di uscire dalla situazione.

Tuttavia, grazie alla Legge 3 del 2012, risolveresti il tuo problema con una compensazione legale tra debiti e patrimonio.

Sfruttando i benefici di questa legge, puoi offrire ciò che possiedi e, in seguito a ciò, un giudice rilascia un verdetto che valuta il tuo patrimonio, utilizza ciò che è disponibile per saldare il più possibile e il debito rimanente viene annullato.

Questo non è un modo per evadere le responsabilità, ma piuttosto un mezzo per affrontare i debiti in maniera dignitosa, pagando quanto possibile e ottenendo la cancellazione della parte restante. Questa è, in effetti, la risposta definitiva al problema principale del sovraindebitamento.

La Legge 3 del 2012:

- Non comporta rischi nascosti

- È priva di trappole o intoppi

- Non ammette azioni illecite

Tutto è trasparente e ti offre la possibilità di liberarti dai debiti e ripartire pulito.Non c’è bisogno di nascondersi o vivere nell’ombra.

Tuttavia, anche se non hai un patrimonio da mettere a disposizione, puoi accedere alla Legge 3/2012.

Un tempo, chi era sommerso dai debiti e privato di ogni bene dai creditori, era forzato a diventare un “fantasma”, costretto a un’esistenza priva di dignità. Questa non era una scelta ma piuttosto un’inevitabile conseguenza di un sistema che non forniva strumenti per azzerare i debiti e ricominciare da capo.

Infatti, non esisteva una legge che proteggesse la dignità umana. Fortunatamente, oggi la figura del “fantasma” non ha più ragione di esistere.

Se ti trovi sommerso dai debiti, anche se non hai beni da offrire, non devi più nasconderti. La Legge 3/2012 ti offre la possibilità di cancellare interamente i tuoi debiti.

Grazie alle revisioni apportate alla legge alla fine del 2020, puoi ora liberarti dei debiti, anche senza avere un patrimonio.

Se precedentemente la legge richiedeva di avere qualche bene da offrire ai creditori, ora esiste la possibilità di azzerare tutto, anche se non si dispone di un patrimonio. Questo è un enorme passo in avanti per chi, prima, si sentiva costretto a vivere nell’oscurità.

La liquidazione senza patrimonio rappresenta un riconoscimento della dignità umana.

Coloro che si sentono intrappolati in un sistema apparentemente intransigente possono ora trovare sollievo e ripartire. Con l’introduzione dell’esdebitazione dell’incapiente nel 2020, è possibile sfruttare i benefici della Legge 3/2012 una sola volta nella vita, ottenendo l’eliminazione immediata dei debiti.

Questo cambiamento, pur sembrando piccolo, ha un impatto profondo.

Vedi, una persona “fantasma” non solo non risolve i suoi debiti, ma non contribuisce nemmeno all’economia: non paga tasse, non fa acquisti e non partecipa al tessuto economico della nazione. Al contrario, chi ritrova la libertà finanziaria può rientrare immediatamente nella società come individuo attivo e produttivo.

È istruttivo guardare all’esempio della Germania, che investe attivamente nelle procedure di cancellazione del debito. Questo perché per ogni euro investito in tali procedure, l’economia riceve sei volte il ritorno in termini di attività economica e tasse.

In definitiva, la Legge 3/2012 non rappresenta solo un beneficio per l’individuo, ma anche per la collettività e per l’economia nel suo insieme.

La storia di Roberta: ecco come l’abbiamo aiutata a liberarsi da un debito di 180.000 euro (e da un gruppo di ciarlatani che voleva truffarla)

Quella di Roberta è una storia lunga 30 anni. Come in tutti i casi di sovraindebitamento, l’esperienza è stata un pesante fardello per chi l’ha vissuta direttamente e per coloro che hanno cercato in tutti i modi di sostenerla.

A seguito della nascita del suo primogenito e di una dura separazione dal coniuge, Roberta non ha potuto fare a meno di richiedere un prestito.

Nonostante l’aiuto finanziario ricevuto dai suoi genitori, i crescenti bisogni della sua famiglia hanno portato Roberta a rinnovare il prestito prima di riuscire a estinguerlo.

Il bisogno di liquidità era costante.

Anche se Roberta lavorava e percepiva regolarmente uno stipendio, ha finito per accumulare debiti per far fronte alle crescenti rate, fino a quando la situazione è diventata insostenibile. In quel momento difficile, cercando soluzioni online, Roberta ha incontrato degli individui che le hanno promesso di aiutarla con la Legge 3/12.

Hanno richiesto rapidamente un pagamento anticipato, ma hanno offerto poche informazioni concrete. E, con il passare dei mesi e degli anni, ne hanno richiesti altri.

A un certo punto, questi ciarlatani hanno suggerito strategie che, secondo le parole di Roberta, erano “chiaramente inaccettabili”,cercando di coinvolgere anche membri della sua famiglia.

Era evidente che si trattava di truffatori.

Distrutta e scoraggiata, Roberta ha quasi perso la speranza, fino a quando sua sorella, dopo aver notato una pubblicità di Legge3.it, l’ha spinta a esplorare questa opzione.

Risolto il debito di 180.000 euro: guarda ora il video e ascolta le parole di Roberta

Sebbene inizialmente titubante a causa delle sue precedenti esperienze negative, l’approfondita consulenza gratuita offerta da Legge3.it ha rinnovato la sua fiducia.

Roberta ha sempre ammesso di essere stata diffidente fino al momento in cui ha ricevuto la sentenza di omologa del giudice che ha cancellato il suo debito ai sensi della Legge 3/2012.

Il suo difficile viaggio evidenzia la presenza di numerosi imbroglioni pronti ad approfittare delle persone in situazioni vulnerabili.

Ecco perché è di vitale importanza rivolgersi a professionisti affidabili e competenti in situazioni simili.

Occorrono persone esperte in questo settore, figure pronte ad aiutare davvero le persone e a offrire loro una garanzia.

Lo strumento che tutela i nostri clienti: la Garanzia 100% Soddisfatti o Rimborsati

Roberta, nonostante sia sempre stata un po’ diffidente, ha riposto la sua fiducia in noi, non basandosi sulle parole del nostro consulente o sul contenuto dei miei video, ma sui risultati che otteniamo e sulla garanzia che offriamo.

Mi sono imbattuto nei contratti di alcuni truffatori online, intenti a sfruttare le persone vulnerabili. Ho scoperto che alcuni di loro offrono una “garanzia” basata solo sul loro impegno.

Questo significa che devi pagarli per il semplice fatto che si stanno “impegnando”, indipendentemente dai risultati effettivi. È assurdo pensare che qualcuno possa pagare solo per l’effort e non per il risultato concreto.

Se ti imbatti in soggetti del genere, è meglio che ti allontani subito. Queste persone possono essere facilmente identificate.

Basta porre loro le domande appropriate, come ad esempio quanti casi hanno gestito, quanti ne hanno concluso con successo e quante testimonianze positive hanno ricevuto.

Roberta è una persona reale, non un personaggio inventato. E come lei, anche Franco, Gabriela, Giuseppe, Abdelaziz, Stefano, Anselmo, e molti altri.

La Garanzia Soddisfatti o Rimborsati al 100% che offriamo noi di Legge3.it viene messa per iscritto ed è supportata dai fatti. Lascia che ti illustri come funziona.

In pratica, la Legge 3/2012 prevede delle procedure di preparazione e istruzione della pratica molto rigorose e complesse. Noi abbiamo sviluppato un metodo scientifico per fare in modo che tutto vada a buon fine.

Tuttavia, se per qualsiasi motivo, un giudice dovesse respingere la tua richiesta, ti restituiamo i tuoi soldi. In breve, se noi sbagliamo, tu non dovrai pagarne le conseguenze.

Se, inizialmente, Roberta si fosse affidata a dei professionisti, avrebbe avuto due esiti possibili: l’annullamento dei debiti o un rimborso completo in caso di mancato risultato. Purtroppo, con i truffatori, non ha ottenuto né l’uno né l’altro.

Noi di Legge3.it ci assumiamo la piena responsabilità in ogni caso. Seguiamo metodi rigorosi, assicurandoci che nulla venga trascurato.

A differenza di altri che semplicemente “tentano” di ottenere un risultato, noi sappiamo in anticipo se una richiesta avrà successo.

Ecco perché a volte dobbiamo rifiutare alcune richieste che sappiamo non avrebbero successo. In questo campo, la competenza e la serietà sono fondamentali. Ma, ahimé, troppi ciarlatani sono pronti a sfruttare chi è in difficoltà.

Testimonianze clienti

La storia che hai appena letto rappresenta soltanto uno dei numerosi successi che abbiamo conseguito dal 2016 ad oggi.

Se desideri scoprire altri successi, cliccando sull’immagine potrai scaricare gratuitamente la versione digitale del libro che racchiude una selezione dei casi di successo che abbiamo ottenuto, completi di storie e testimonianze dei clienti.

Il libro si intitola “Fatti e Non Parole”.

Se anche tu in questo momento ti trovi in difficoltà per via di debiti che non riesci più a pagare, sia con Equitalia che con Banche e Finanziarie ecc… chiama il numero verde 800 66 25 18 o compila il form qui sotto.